Принцип управления Российским фондом прямых инвестиций (РФПИ)

Современный Российский фонд прямых инвестиций (РФПИ) — это рациональное вложение сбережений в самые выгодные виды деятельности. Иными словами, каждый человек может направить личные средства на развитие какого-либо дела. Крупные инвесторы вкладывают деньги в перспективные предприятия, группы организаций, а также фонды и деловые проекты. Если рассматривать конкретную фирму, то чистая прибыль может быть перенаправлена между разными секторами деятельности.

Краткое описание

Управляющая компания РФПИ была образована в 2011 Председателем Правительства и Президентом Российской Федерации. Принцип действия этой организации как фонда основан на том, чтобы привлекать инвестиции, кадровые ресурсы и новые технологии в государство. РФПИ обеспечивает стабильный рост и модернизацию экономики. Эта российская фирма участвует в коммерческих операциях вместе с крупными международными бизнес-инвесторами. РФПИ мощный катализатор, привлекающий прямые денежных потоков в РФ.

Специалистами неоднократно был отмечен тот факт, что в основе фонда этих российских инвестиций лежит приверженность основным ценностям народа. Квалифицированные сотрудники стремятся поддерживать высокие эстетические и профессиональные стандарты. Успешная работа фонда возможна только в том случае, если с партнёрами будут выстроены доверительные отношения, которые основаны на предоставлении уникальных инвестиций. Перед целеустремлёнными российскими предпринимателями открываются отличные перспективы профессионального развития для получения стабильного дохода.

Экспертами было определено несколько основных характеристик, которыми можно объяснить принцип работы РФПИ:

- Российские вкладчики с инвестиций в фонд получают именные паи, в сумме напрямую зависящую от объёма инвестсредств.

- Работа РФПИ непрерывно контролируется специальными законодательными актами.

- Если сравнивать российский фонд прямых инвестиций с фондовыми бумагами или госинструментами с фиксированной доходностью, то итоговый риск потери капитала находится на более высоком уровне.

- Налог по доходу с прибыли начисляется только при получении финсредств (после продажи инвестиций в паи), если их актуальная стоимость на рынке превышает номинал.

Структура фонда

За последние несколько лет российские ФПИ показали себя исключительно с положительной стороны, они специализируются на финансировании АО любого типа через покупку дополнительно эмитированных акций. Для достижения желаемого результата фонд может делать инвестиции в фирмы с иными формами хозяйствования.

Особый подход к работе позволяет регулярно делать инвестиции в компанию при помощи фонда прямого развития российской юрисдикции. Такая тенденция особенно часто наблюдается в том случае, если российское предприятие дополнительно выпускает акции. Все действия АО контролируются советом директоров. Основная их работа состоит в том, чтобы увеличить в несколько раз капитализацию приобретённого российского АО.

Несмотря на то что венчурные компании занимаются аналогичными инвестициями в начинающие организации, фонды специализируются на вливании денег в развитие тех предприятий, которые успешно работают уже не один год. Руководство российских РФПИ положительно относится к рассмотрению тех случаев инвестиций, где уже чётко налажены технологические процессы, но не хватает свободных финансов для расширения производственного участка.

На российском законодательном уровне установлено ограничение, из-за которого фонды не вправе числиться учредителями фирм, нуждающихся в материальной помощи. А также не вправе участвовать в первичном размещении ЦБ. Финансовые вливания возможны только в том случае, если компания работает несколько лет.

Эксперты российских РФПИ могут приобрести контрольный пакет бумаг у контролирующего инвестора. Всё руководство над принятым на баланс объектом переходит к владельцам фонда. Венчурные организации не имеют права управлять напрямую. Приобретённый пакет ЦБ никогда не превышает 25% общего объёма. Стоит отметить, что фонд может блокировать те решения, принятых руководством компании.

Ключевые особенности

УК РФПИ — это тип российского паевого фонда инвестиций (ПИФ), с основной целью в получении прибыли путём размещения денег, инвесторов, купивших паи. У этих 2 понятий присутствуют общие характеристики:

- Именной инвестпай состоятельного вкладчика российского фонда соотносится с общей ∑ его вложений пропорционально.

- ПИФ и РФПИ контролируются одинаковыми законодательными нормами.

- Относительно государственных ЦБ, существует большой риск потери.

- Действует идентичное налогообложение. Дополнительные финансы фондом выплачиваются исключительно после реализации бумаг. При этом должно быть соблюдено условие, что стоимость реализации превосходит номинал бумаг.

Многофункциональный РФПИ обладает и отличительными параметрами, которые нужно учитывать:

- Российским инвесторам в автоматическом порядке предоставляется право влиять на принятие стратегических решений в управлении предприятием.

- РФПИ не имеет права работать с бумагами публичных компаний.

- Интенсивность воздействия голосов российских участников прямых инвестиций в принятии управленческих решений относительно динамики организации зависит от правил УК самого фонда.

- Объем доли в этом случае совершенно не имеет значения.

- РФПИ запрещено вкладывать деньги в бумаги компаний гостипа.

Отличия организаций фондов

Кроме наличия паевых инвестиций, ФПИ часто сравнивают с различными венчурными инвестициями. Такая тенденция для российских фондов сформировалась на фоне того, что присутствует определённое сходство в принципах отбора подходящего объекта инвестиций, уровне доходности, а также оргструктуре. Но даже в этом случае присутствуют незначительные отличия:

- Представители российских РФПИ избегают покупки бумаг тех предприятий, которые были основаны недавно. Основное предпочтение фондом отдаётся структурам, которые приняли решение докапитализироваться, будучи давними участниками рынка. Они должны обладать обширной базой клиентов и устоявшейся оргструктурой. А вот фонды венчурные объединения весьма активно вкладывают свои сбережения в новые бизнес-планы. Начинающие российские предприниматели обязательно должны учитывать этот пункт.

- Фонды инвестиций венчурных типов вправе совмещать место учредителей предприятия, акции которой активно покупаются. Они могут приобретать ЦБ первичного выпуска. Пайщикам РФПИ такой подход к работе категорически запрещён. Руководство может покупать ЦБ только из допэмиссий.

- Практика показывает, что для венчурных целей характерны довольно скромные суммы, которые не позволяют влиять на правление инвестициями РФПИ. По российским законодательным нормам организация должна иметь личное представляющее лицо в совете директоров или же приобрести контрольный пакет бумаг.

Проблемные моменты

Фонды инвестиций прямого типа во время осуществления своих прямых обязанностей сталкиваются с различными негативными моментами. Чаще всего это связано с тем, что число годных для манипуляций фирм весьма ограничено. Сама тенденция влияет на затруднения прогресса для фондов прямых инвестиций. Им тяжело расширять свои возможности.

Если учитывать практические исходы максимизации прибыли, российские РФПИ должен направлять деньги в большое количество компаний. Основные риски связаны с тем, что всегда присутствует большая вероятность потери сбережений.

Интенсивность развития института фондов прямых инвестиций во многом зависит от уровня активности в сфере инвестиций. В последнее время этот показатель существенно снизился под воздействием общественных, исторических и межгосударственных проблем. Развитию этой российской отрасли мешает коррупционная деятельность, которая доходит до самых верхних эшелонов власти. Эти структуры на своё усмотрение распределяют средства, оформляют всю необходимую документацию, а также выбирают самые перспективные проекты инвестиций.

Аналитики, имеющие международный авторитет, исследуют все проблемы фондов, а также дают оценку ситуации. Как правило, всегда отмечают, что российским ФПИ не хватает прямых инвестиций, из-за чего наблюдается низкая динамика развития.

Инвестирование через РФПИ

Учитывая тот факт, что законодательная база у каждого государства имеет свои отличия, существует единое общепринятое правило: инвестиции в официальный российский РФПИ — это покупка минимум 10% УК, представленного в виде допвыпуска фондовых бумаг. Сами представители фонда вправе направлять деньги пайщиков не только напрямую, но и через портфельные схемы. Такая схема активно практикуется на территории США, а также в Западной Европе.

Минимизировать риски можно в том случае, если качественно диверсифицировать инвестиции в ЦБ организаций из разных экономических отраслей. Инновационный подход позволяет экономить средства на собственном экспортном бюро, которое специализируется на контроле и анализе финансовых вкладов.

Наиболее удачное вложение характерно в случае, если выбрать инсайдерский вариант:

- Приобрести бумаги российской нерентабельной фирмы, которая стоит на пороге быстрого скачка.

- Закупить активы в залоге по низким ценам.

- Посетить нишевый рынок, который неинтересен крупным институциональным инвесторам. В этом случае можно получить весьма крупную прибыль.

- Скупка недооценённых организаций, которые отличаются высоким потенциалом.

Этапы привлечения и перераспределения финансов

Эксперты утверждают, что российские фонды, специализирующиеся на прямых инвестициях, могут осуществлять вложения напрямую или же через портфельные компании. Такой подход к работе практикуется на территории США и Европы. Если диверсифицированный портфель состоит из долей фирм в форме пакетов ЦБ, то это позволяет существенно снизить риски финансовых потерь. Помимо этого, специалистам не нужно создавать отдельное контрольно-аналитическое подразделение.

Чистые финсредства инвестиций могут вкладываться целенаправленно. Этому способствует квалифицированное управленческое звено. Иначе эксперты могут аккумулировать деньги под заведомо составленный перечень организаций. Благодаря этому можно определяться с решениями и на базе нестандартных оценочных методик российских фондов. Если для инвестиций использовать инсайдерскую информацию, тогда, кроме хорошей выгоды, можно получить ещё ряд привилегий:

- Если наблюдаются сильные перспективы наращивания финоборота, тогда значимость текущей долевой нагрузки менее важна.

- Можно покупать залоговые и банковские активы организаций с большим дисконтом.

- Эксперты могут работать на современных узконишевых рынках, так как они практически не реагируют на макроизменения.

- Приобретённые обязательства по сторонним долгам российских фондов можно смело использовать как источник допкапитала.

Конечно, любые инвестиции преследует одну цель — получить хорошую прибыль. На момент окончания совместных инвестиций каждый получает доход от работы, согласно условиям, которые были определены на первоначальном этапе.

Вам интересно было бы стать участником такого типа распределения инвестиций?

Комментарии

Для отправки комментария вам необходимо авторизоваться.

На данный момент комментариев еще нет

Лучшие статьи в блоге

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части.

Онлайн-займы, по отзывам, становятся очень популярными среди населения.

Фондовый рынок России — важный элемент мировой финансовой структуры рынка, где главным объектом сделок выступают ценные эмиссионные бумаги.

Фигура Флаг в трейдинге: что это, Бычий и Медвежий флаг, как торговать и снизить риски Фигура Флаг является ключевым понятием в теханализе финансовых рынков.

Инвестирование — это вложение свободных финресурсов с намерением приобретения стабильной выгоды в перспективе.

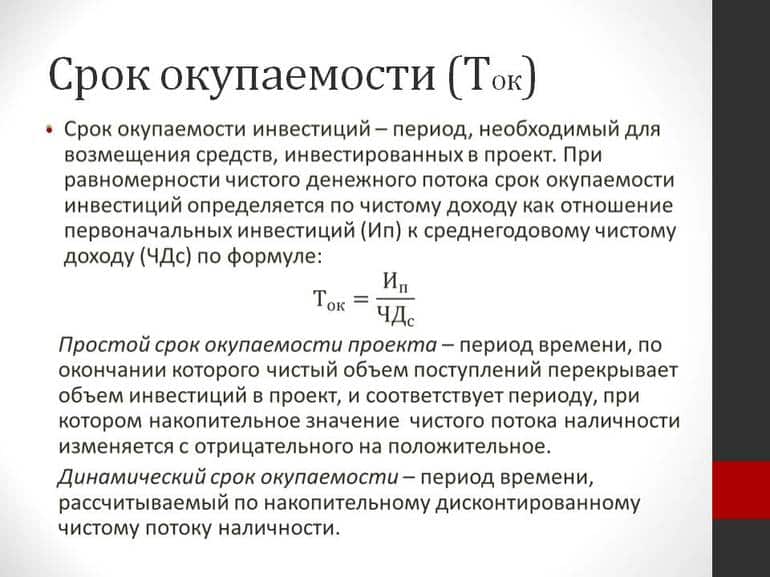

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы.

Другие статьи

Автор обучающих материалов

Профессиональный трейдер и автор обучающих материалов, начала свой путь в мире финансов после окончания экономического факультета ведущего российского университета. Её интерес к финансовым рынкам быстро привёл её к карьере в трейдинге, где она выделилась благодаря своему стратегическому подходу и глубокому пониманию рыночных тенденций.