Первые шаги инвестиций в акции

Финансовая самостоятельность — умение распоряжаться доходом, избегать долгов, делать деньги из денег. Увеличить капитал можно, занимаясь бизнесом или проводя инвестиции в акции. Последний способ ошибочно считается уделом избранных. Люди полагают, что завести своё дело — сравнительно просто и понятно.

Тем временем из вновь открываемых фирм за первый же год неудачу терпят более 50%. Спустя 3 года остаются менее 10%.

На самом деле, инвестиции, даже для начинающих, в акции — не сложнее, но значительно надёжнее.

- Средняя доходность фондового рынка считается за 20%.

- Диверсификация снижает риски убытков до полного исключения.

Популярность ЦБ объясняется характером инструмента.

Фонды являются более выгодными, чем инвестирование в облигации или вклады в банки, но менее рискованными, чем сделки на Форекс или срочном маркете.

Что такое инвестиции в акции и как на них заработать

Акция — разновидность ценной бумаги, сокращённо ЦБ. По денежному выражению равна микродоле предприятия-эмитента. Значит, владелец является собственником части имущества фирмы, имеет право на прибыль от деятельности эмитента, получает с акций компании дивиденды — как доход:

- Заработок формируется со временем, связан с развитием АО. Предприятия набирают вес годами. Поэтому вклады по периоду классифицируются от среднесрочных к долгосрочным.

- Приобретают акции на фондовой бирже через посредников инвестиций — брокеров, профучастников финрынков.

- Для выбора бумаг используют услуги финансовых консультантов или собственноручно разрабатывают план. Брокеры-советники инвестора помогают понять, с чего и как начать инвестирование в акции.

Важно понимать, что гарантий прибыльности нет.

Некоторые ЦБ молодых фирм увеличиваются в 2–3 раза за несколько лет. Другие, принадлежащие гигантам отрасли, напротив, могут потерять проценты за тот же период.

Какие бывают виды акции

Существует 3 основных типа акций.

Обыкновенные.

Приносят на счёт доход с акции в форме дивидендов. Владелец активов управляет фирмой, участвует в распределении прибыли. Одна такая ЦБ на общем собрании держателей ЦБ равняется голосу.

На решения влияет владелец контрольного пакета, это 50% и ещё 1 простая акция. В масштабных фирмах с большим числом собственников 20–30% ЦБ в одних руках обеспечивают перевес на собрании, так как большинство акционеров мероприятие не посещают. Доход, иначе, дивиденды, распределяется пропорционально инвестициям.

Привилегированные.

Финактивы этого типа обеспечивают владельца гарантированной доходностью, правом первой очереди на распределение прибыли, преимуществом возврата средств после банкротства эмитента. Обычно владельцы прибыльных привилегированных ЦБ только держат акции, которые приносят прибыль, не участвуют в управлении, но, иногда, получают право влиять на решения.

Голубые фишки.

Название связано с жетонами казино — голубого цвета самые дорогие. В мире финансов термин означает фонды крупнейших корпораций. Такие ЦБ характеризуются минимальными рисками и устойчивой прибылью. Однако, перед тем как вложить деньги, рассчитывая получать дивиденды, надо осознать — сами дивиденды невелики, ведь чем масштабнее предприятие, как Сбербанк, Microsoft или IBM, тем ниже темп его роста.

Долгосрочные инвестиции в акции

Купить акции на долгосрок, значит, получать пассивный доход от дивидендов и роста стоимости самих ЦБ. Для такого инвестирования, как долгосрочное, рекомендуется выбирать активы:

- устойчиво растущих предприятий, не обременённых кредитами;

- энергичных структур с высокими дивидендами, которые могут компенсировать снижение стоимости активов;

- голубые фишки.

На первых этапах инвестирования дивиденды следует реинвестировать в расширение портфеля.

Краткосрочные инвестиции в акции

Вклады краткосрочного характера совершаются для спекуляций, выгоды от дивидендов для этих стратегий не приоритетны. Игроки действуют согласно 2 принципам:

Покупка фондов новых предприятий дёшево, с последующей продажей после фазы активного роста.

Приобритение упавших в стоимости акций при кризисе, реализация после возврата котировок на прочные уровни.

Краткосрочные стили рискованнее долгосрочных, но имеют потенциал значительной выгоды.

Популярные стратегии

Подходов очень много, приведём самые известные.

Держим акции

Простые инвестиции подразумевают методику покупки и сохранения акций, реинвестирование дивидендов на расширение портфеля. Средний срок накопления — 10 лет.

Стратегия Баффета

Правила инвестирования в акции по методу Баффета — комбинированный подход. Выбираются вклады:

- с низким β-коэффициентом;

- голубые фишки;

- приёмы дешёвых займов в таких целях, как инвестиции в акции, требуют грамотного отбора источников;

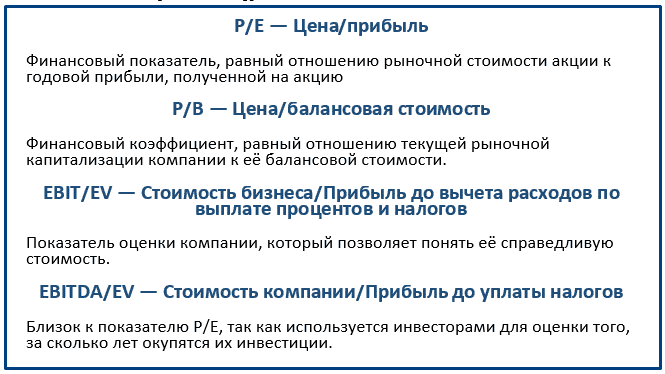

- недорогие — с заниженным P/E и P/B, EBIT/EV и EBITDA/EV при условии, что имели место высокие исторические цифры.

β-коэффициент инвестирования — отношение волатильностей курса акции и рынка в целом. Низкий показатель характеризует силу и устойчивость бумаг.

Управлять инвестициями помогут правила:

- Гибкий подход к плану — внедрение модификаций, если на маркете резко меняются обстоятельства.

- Изучение эмитента — конкурентности, востребованности продукции, авторитета ведущих руководителей, источники получения прибыли.

- Умение выжидать подходящий объект, оставаясь при деньгах.

- Инвестирование в перспективную структуру вопреки неблагоприятным прогнозам для экономики.

- Работа только с понятной плоскостью. Вкладчик должен понимать модель эмитента и ценность её продукции.

Стратегия Грэхема

Этот инвестор пример как правильно инвестировать в акции, используя математику. Грэхем решает, в какие акции выгодно вкладываться сейчас, отталкиваясь от:

- высокой настоящей ценности ЦБ — ранее бывшие на пиках, недооценённые в данный момент;

- быстрорастущих секторов — информационных и высоких технологий;

- фондов с заниженной стоимостью — бумаг малоизвестных фирм или крупных, испытывающих трудности.

По методу Грэхема деньги направляются в более рискованные, нежели по Баффету, активы. Стратегия требует широкой диверсификации.

Математика Грэхема применяется для периодического равномерного инвестирования.

Сделки совершаются равными долями через одинаковые промежутки времени. Таким образом, в какие акции вкладывать деньги, решает рынок.

- Когда активы в фазе роста, приобретается меньше ЦБ.

- На период спада — за ту же сумму покупается больше ЦБ.

С первым случаем минимизируется риск, во втором максимизируется возможная прибыль.

Доходность от вложений

Цифры зависят от массы технических факторов. Оценить, как сегодня делать инвестирование, нужно с учётом фона акций, это:

- Отрасли — торговля, транспорт, банки, сельское хозяйство, химия, металлургия, энергетика, множество других.

- Тип акций — по капитализации, ликвидности, дивидендной доходности.

- Срока инвестирования — за год даже голубые фишки могут уйти в минус, за 3 лишь в ноль, за 5 в безубыток.

Чем больше вероятная прибыль, тем выше риски.

С психологической точки зрения, отбор бумаг зависит от терпимости вкладчика к возможным просадкам или убыткам.

Одни люди спокойно относятся к серьёзным потерям, готовы пережидать, когда портфель выйдет из минуса годами. Другие лишаются сна, если капитал подвергается риску минус 1%.

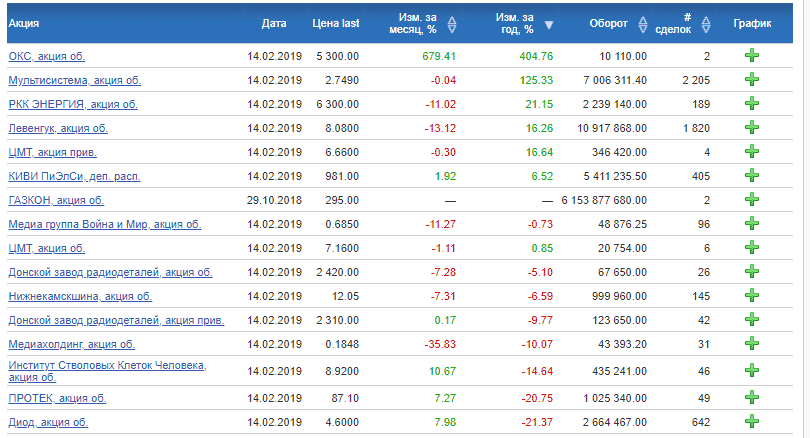

Самый важный фактор — накопление разнопрофильных ЦБ в целях контроля рисков. Если сделать выборку, например, из российских бумаг разных отраслей по годовой выгоде, станет понятно — рассчитывать на положительный результат при низкой диверсификации весьма самонадеянно. Ознакомьтесь, какие периоды бывают — плюсы вложений денег в российские акции демонстрируют не более 25% фирм. Как на иллюстрации, где только 7 из 25 предприятий в плюсе за 2018.

Среднегодовая прибыльность 20% считается хорошим результатом.

Как инвестировать в акции пошаговая инструкция

Как частному лицу инвестировать в акции самостоятельно? Вначале нужно выбрать способ:

Через биржевого брокера.

Напрямую у компании-эмитента.

Пользуясь услугами ПИФов.

Самостоятельный анализ включает:

- понимание механизмов работы фондовых площадок;

- изучение технических, фундаментальных подходов;

- прогнозирование, составление плана;

- выборку, в какие бумаги можно вложить деньги;

- начало с минимальной суммы, наращивание при положительных результатах;

- ребалансировку портфеля.

Как выбрать в какие акции инвестировать

Подход к выбору может быть любым — от следования чужой экспертной стратегии, до интуитивного. Но, перед тем как начинать инвестировать в акции, необходимо разработать план с учётом обязательных критериев:

- Уровня ликвидности.

- Технических или фундаментальных сигналов.

- Количества отраслей для покупки фондов.

- Процентных соотношений для портфеля по отраслям.

- Юрисдикции эмитентов.

- Пропорции ЦБ портфеля в зависимости от капитализации.

Очевидно, что при указанных условиях, интуитивность применяется как тактика при широком выборе активов, отвечающим заданным критериям. Экспертный подход подразумевает дальнейшую фильтрацию.

Где и как купить акции

Новичкам, выбирающим с чего начать инвестиции в любые акции, рекомендуется следовать двумя путями:

- Совершать сделки через брокеров при высоком интересе к предмету инвестирования и желанию лично отслеживать маркет, анализировать, планировать свои действия.

- В 2019 доверить ПИФам вложенные в акции деньги — при стремлении к пассивному инвестированию. Потребуются начальные усилия, чтобы определить, какие посредники надёжны. Нужно будет выбрать план, куда вложить по степени риска.

Что касается самостоятельных вложений денег и решений в какие ЦБ лучше вложить непосредственно через эмитента акций в 2019, то этот стиль подходит опытным инвесторам с крупным капиталом — если есть возможность приобрести пакет, заплатив не более 5% собственных средств. Преимуществом служит отсутствие брокерской комиссии, иногда, скидка от эмитента.

Перечень брокеров и их лицензий на территории РФ для инвестирования в акции российских и иностранных компаний:

- АО «Тинькофф Банк» 045-14050-100000.

- EXANTE LTD IS/52182.

- ООО Компания БКС 154-04434-100000.

- ООО ИК ВЕЛЕС Капитал 077-06527-100000.

- АО ДОХОДЪ 178-03760-100000.

- ПАО ИК РУСС-ИНВЕСТ 045-006310-10000.

- АО КИТ Финанс 040-06525-100000.

- ООО КьюБиЭф 045-12805-100000.

- ПАО Промсвязьбанк 177-03816-100000.

- ООО Брокерская компания РЕГИОН 077-08969-100000.

- АО ФИНАМ 177-02739-100000.

- ООО Фридом Финанс 077-13561-100000 (обзор брокера).

Перечисленные брокеры дают доступ для инвестиций в РФ, США и Европе с выбором лучших европейских акций 2019.

Ведущие российские предприятия чьи акции можно купить

Стоит ли делать инвестиции в российские компании, какие акции выбрать, демонстрирует таблица.

Пример ТОР-10 в какие акции по ликвидности, доходности, капитализации лучше вложить деньги в 2019 году, результаты на 1 квартал.

Условные обозначения активов:

- О — обыкновенные.

- П — привилегированные.

Из таблицы инвестирование в 2019 видно — акции флагманских фирм дублируются в ТОПе по капитализации и среднемесячному обороту, а дивидендная выгода характерна известным, но не крупнейшим корпорациям.

Плюсы и минусы инвестирования в акции

Физическому лицу акции приносят доход, но имеют как плюсы, так и минусы.

Преимущества вкладов:

- Ликвидность — покупка-продажа осуществляется в любой день, кроме выходных.

- Неограниченная прибыльность — стоимость активов и дивидендов по ним способны постоянно расти.

- Правомочность — ЦБ признаны и законны.

- Гибкость управления — акции, как инструменты инвестирования, имеют бесконечный выбор комбинаций.

- Низкий старт — для инвестирования в акции с нуля достаточно суммы 3–5 тыс. руб.

- Диверсификация обеспечивает более высокую, чем от банковских вкладов, выгоду.

- Готовность купить и держать бумаги от 5 лет или более несёт потенциал более высоких, чем умеренные ожидания, выгод.

Недостатки:

- Высокие, сравнительно с вкладами в банки, риски.

- Зависимость прибыли от политико-экономического климата.

- Необходимость уплаты комиссии брокеру, в том числе и с проигрышных сделок.

- Обязанность уплаты налога 13%, согласно 214 статье НК.

В целом нужно учитывать момент постоянного вовлечения в события. Необходимо чтение календарей, прогнозов, новостей, мнений аналитиков.

Как и сколько можно заработать на инвестициях в акции: 5 полезных советов для начинающих инвесторов

Как было сказано вначале, средний портфель приносит от инвестирования 20% за год, хотя отдельные активы способны показать от 10-15 до 50–60% за день.

Методов инвестирования в лучшие акции в 2019 году два:

- Long заработок на росте курса, чтобы рассчитывать на повышение, нужно выбрать активы, готовые набирать капитализацию.

- Short заработок на снижении через займ ЦБ у брокера с последующей продажей и обратным выкупом после падения котировок. Для этого метода важно выбрать слабые фонды.

5 полезных советов как инвестировать в рынок:

- При покупке фондов эмитента напрямую, без выхода на рынок. Предложения публикуются на сайтах компаний, в интернет-СМИ. Можно связаться с эмитентом — позвонив, написав и задав вопрос об условиях. Прямые покупки довольно рискованны, фирма может разориться. Но возможная прибыль привлекательна. Иногда, эмитент предоставляет вкладчику скидку 3–5%.

- Инвестирующие в 2019 должны искать в лице посредника не только хорошего брокера, но и дополнительные услуги — советника, в какие акции инвестировать, налогового агента. Алгоритм работы брокера должен быть прозрачен. Следует обращать внимание на размер комиссии, но не стоит ориентироваться на дешёвые услуги, как главный критерий выбора брокера.

- Выбирать активы предприятий, имеющих мало отраслевых конкурентов. В противном случае правильно предпочесть лидеров. Лучше избегать фирмы, чья продукция имеет выраженную сезонность или сильно зависит от модных тенденций.

- Залог успеха — удержание бумаг сроком от 3 до 5 лет, так как маркет фондов имеет тенденцию к росту. По этой же причине неправильно продавать качественные бумаги при периодах дестабилизации.

- Быть в курсе дел — залог успеха. Необходимо выявить ключевые аспекты оценки финансовых результатов. Управлять инвестициями, избавляясь от слабых вкладов, перенаправляя средства на более перспективные.

Начинающим инвесторам рекомендуется начинать с акций крупных компаний

Хотя, это не гарантирует плюс. Достаточно попасть к началу фазы спада, чтобы на 2–3 годы оказаться в просадке, несмотря на рейтинг активов.

Если опыта совсем мало, лучше инвестировать не более 2% капитала в одну фирму. Даже при очень большом невезении сложно сделать проигрышный выбор 50 раз подряд.

Определяя, стоит ли инвестировать в те или иные акции, нужно учиться читать новости между строк. Не смотреть на текущие оценки, а делать самостоятельные выводы, думая на 2–3 шага вперёд.

Финам брокер

Посредник для инвестиций физических лиц в разные активы, включая акции, давно завоевал авторитет на российском рынке. Веб-адрес брокера finam.ru. Группа Финам, кроме брокерских, предоставляет услуги доверительного управления, банка, доступ к Форекс, бесплатное обучение.

Кроме как помощь в выборе акций для любого стиля инвестирования, Финам обеспечивает выход на 15 мировых бирж через терминалы:

- QUIK и TRANSAQ.

- FinamTrade.

- Web-платформы.

- Мобильные платформы.

- ПО для автоторговли.

Инвестиции в биржевые акции с Финам, по отзывам, выгодны. Комиссия брокера для фондов России или США — 0,00944%.

Тинькофф инвестиции

Тинькофф, известный как банк, давно расширил линейку продуктов для клиентов с самыми разными потребностями и целями. Полный спектр условий инвестиций в акции для физических лиц публикуется на tinkoff.ru:

- Брокерский счёт.

- Личный инвестсчет.

- Инвестиции Премиум-класса.

- Автоматизированный советник.

- Идеи, рекомендации, инструкции.

- Собственная платформа — удобная, понятная, простая.

Брокерское обслуживание вложений от Тинькофф — 0,03%.

После регистрации по кнопке ниже вам начислят 1000 рублей при покупке акций на сумму 1 тыс. руб.

[mask_link][button href=”https://www.tinkoff.ru/sl/4empVgcNK6p” size=”big” background_color=”#ff0000″ color=”#ffffff”]Подключить Тинькоф инвестиции[/button][/mask_link]

Выводы

Фонды — классика инвестжанра, способная принести владельцу не только доходы от инвестиций в акции, но и авторитет в среде вкладчиков.

- Делая долгосрочные шаги инвестиций в акции, необходимо комбинировать и диверсифицировать для предельного снижения рисков.

- Решая в акции каких компаний лучше инвестировать, полезно воспользоваться в 2019 статистикой годов.

- Удержание акций в течение 3 лет или более, помогают как получить большую прибыль, так и уменьшить налог.

Ведь по российским законам владение фондовыми активами на 3-летний срок и более освобождает инвестора от уплаты налога на доходы размером 13% годовых в сумме до 52 тыс. руб.

А вам хотелось бы заняться инвестициями в акции?

Комментарии

Для отправки комментария вам необходимо авторизоваться.

На данный момент комментариев еще нет

Лучшие статьи в блоге

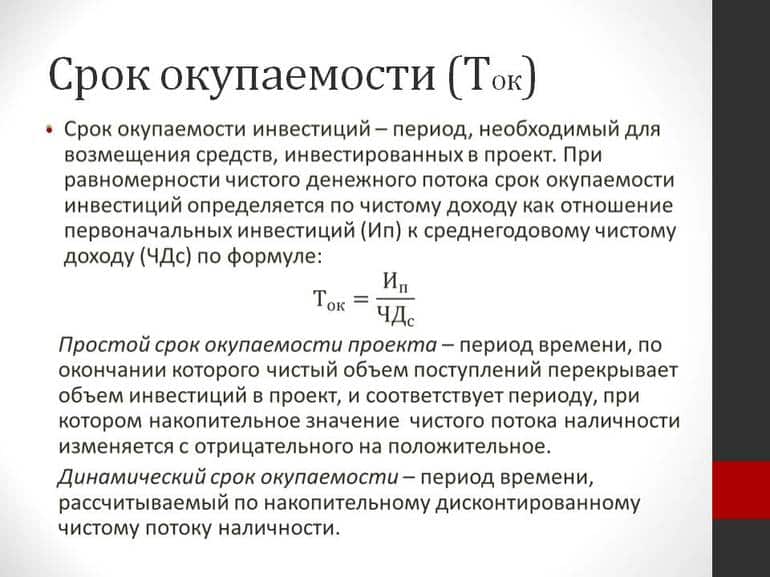

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части.

Онлайн-займы, по отзывам, становятся очень популярными среди населения.

Фондовый рынок России — важный элемент мировой финансовой структуры рынка, где главным объектом сделок выступают ценные эмиссионные бумаги.

Фигура Флаг в трейдинге: что это, Бычий и Медвежий флаг, как торговать и снизить риски Фигура Флаг является ключевым понятием в теханализе финансовых рынков.

Инвестирование — это вложение свободных финресурсов с намерением приобретения стабильной выгоды в перспективе.

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы.

Другие статьи

04.09.2020

Автор обучающих материалов

Профессиональный трейдер и автор обучающих материалов, начала свой путь в мире финансов после окончания экономического факультета ведущего российского университета. Её интерес к финансовым рынкам быстро привёл её к карьере в трейдинге, где она выделилась благодаря своему стратегическому подходу и глубокому пониманию рыночных тенденций.