Цели инвестиционной политики предприятия и ее принципы

Разработка инвестиционной политики предприятия заключается в формировании грамотного подхода к развитию бизнеса, основанного на глубоком анализе внешних и внутренних факторов, которые влияют на прибыльность компании. Результатом этой работы становится чёткий план решения текущих и перспективных задач, позволяющий добиться положительного эффекта. Выполнение всех пунктов документа политики должно позволить организации выйти на новый уровень.

Базовые понятия

Выбор инвестиционной политики организации зависит от вида деятельности. Капитал можно вкладывать в разной форме. Это прямые вливания в развитие производственной деятельности, покупка предприятий, освоение других сфер рынка, приобретение контрольных пакетов акций (долей уставного капитала) прямых конкурентов.

Для начала активной инвестиционной деятельности необходимо понимать:

- Всю политику или работу предприятия принято разделять на несколько основных составляющих. Это текущая деятельность, финансовая практика, инвестиционное развитие.

- Инвестиции — любые виды активов, которые вкладываются в общую деятельность предприятия с целью последующей выгоды.

- Если использовать экономическое определение, то это расходы, направленные на создание или увеличение основного капитала (а не только и именно производства). То же касается и политики оборотных средств.

- На законодательном уровне инвестиционные операции определяются как деньги, имущество и права на него, ценные бумаги, вкладываемые в объекты бизнеса, предпринимательства.

- Объектами выступают строящиеся предприятия, реконструируемые активы и иные основные фонды. Они должны быть ориентированы на политику роста объема и качества производства товаров, оказания услуг. Для успешного решения этих инвестиционных задач нужна специальная программа действий.

- Программа имеет шанс стать успешной только в том случае, если в ней удастся совместить повседневную рабочую тактику и стратегические решения.

- Важны не только меры, направленные на скорейшее осуществление предприятием проекта, но и политику планирования обеспечения ликвидности. Оно необходимо на случай изменения условий реализации программы, её замораживания, выхода из числа участников.

- Для привлечения сторонних инвестиционных средств необходима грамотная информационная подача проекта. Эта политика должна подчёркивать ключевые направления для предприятия, развитие которых даст быстрый видимый эффект. Комплекс предлагаемых действий здесь обязан чётко отражать пути достижения оптимальных объёмов отдачи, увеличения доходности.

- Основой инвестиционного стратегического планирования становятся две главные предпосылки. Это необходимость наполнения рынка конкретным продуктом, а также создания или расширения условий для роста капитала.

Гарантией успеха на рынке является создание такого инвестиционного портфеля, который содержит не один, а несколько проектов. Лучше всего, если эти программы будут иметь разные характеристики доходности, сроки реализации, не пересекающиеся друг с другом экономические направления.

Факторы успеха

Цели и принципы инвестиционной политики предприятия не должны ограничиваться созданием механизма достижения поставленных задач. Они обязаны быть направлены на получение конкретного результата. Для этого важно правильно оценить уже имеющиеся инвестиционные возможности, максимально выгодно использовать их и оперативно маневрировать ресурсами в случае изменений внешних факторов.

Политика проекта должна соответствовать ряду требований предприятия:

- Здесь должны быть учтены все возможные варианты изменения ситуации, в том числе и те, которые не могут гарантированно контролироваться. Это делается из соображений минимизации для предприятия инвестиционных потерь.

- Политика проекта обязана отражать конкурентные преимущества объекта деятельности. Это один из главных ключей конечного успеха.

- Общая идея должна главенствовать при принятии решений, определять управленческий менталитет.

- Параметры политики плана должны иметь такую форму, которая позволяет предприятию на любом инвестиционном этапе оценить промежуточные результаты, устанавливать высокую планку, но и предполагать гибкость. Последнее требование определяет использование принципа адаптивности.

- Согласно принципу инвайронментализма предприятие должно быть открыто в плане политики взаимодействия с общей социально-экономической средой. Это позволяет выйти в будущем на новый виток инвестиционного развития. Но такой подход для предприятия не может входить в противоречие с общей стратегической политикой компании.

- Нельзя забывать, что высокие темпы продвижения идеи на практике способствуют формированию дополнительных, новых денежных потоков. Это не только оперативная или чистая инвестиционная прибыль, но и амортизационные отчисления предприятия.

- Ускорение окупаемости проекта способствует получению экономии за счёт досрочной политики расчёта по привлечённым кредитным ресурсам, снижает внешние риски.

- Принцип равновесия компании на любом инвестиционном этапе реализации идеи заключается в поддержании стабильного уровня устойчивости. Это в первую очередь платёжеспособность предприятия как юрлица. В значительной степени помочь в соблюдении этого инвестиционного правила может политика формирования резервного фонда.

Также нельзя забывать о принципах инновационности и компетентности. Первый из них подразумевает достижение цели за счёт создания нового продукта, услуги, что даёт конкурентные преимущества. Второй говорит о том, что выполнять поставленные задачи для предприятия должны профессионалы.

Главные составляющие практической реализации

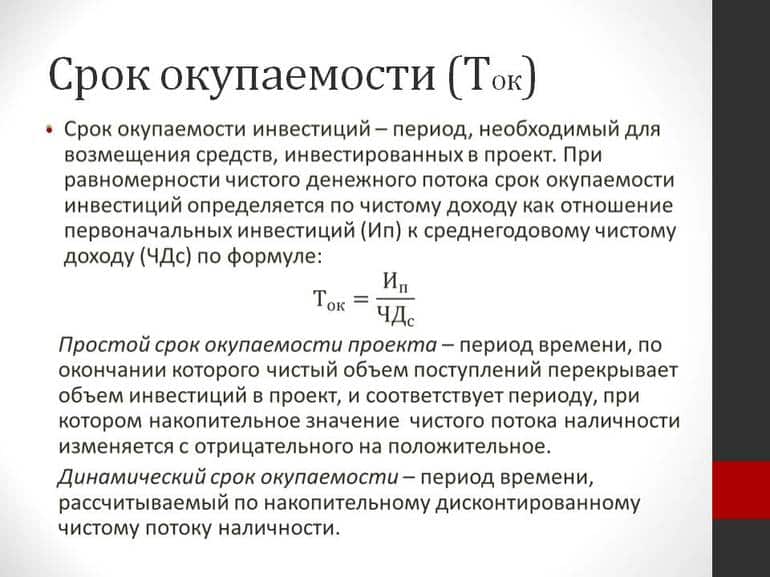

Политика конечной инвестиционной эффективности для предприятия будет определяться по показателю окупаемости вложений и сроку реализации. Чтобы не ошибиться в этих расчётах, важно заранее определиться с общей стратегией, а также направлениями деятельности. Успешное сочетание этих составляющих повысит возможности достижения цели предприятия в установленных временных рамках.

Виды стратегии

В самом широком смысле инвестиционная политика компании обязана иметь первоочередное значение для развития основной базы независимо от формы предприятия, его структуры, размеров, сферы деятельности. Но практика бизнес-философии предприятия давно определила набор предпочтений владельцев капиталов. На её основе легко выделить три главных вида инвестиционной стратегии. Это консерватизм, умеренность и агрессия.

Эти виды стратегии осуществления инвестполитики характеризуются рядом признаков:

- Приоритетной задачей политики консерватизма является минимизация рисков. В этом случае организатор инвестиционного проекта не ставит целью резкий рост прибыли, ускорение для предприятия процесса окупаемости вложенных средств. Нет здесь и необходимости быстрых темпов увеличения рыночной стоимости активов. На первое место выходит вопрос политики гарантий безопасности вложений.

- Умеренность (или компромиссный инвестиционный вариант) характеризуется выбором таких направлений и объектов, работа с которыми, по предполагаемым рискам и отдаче, примерно соответствует среднерыночным показателям. При реализации такой стратегии не могут быть поставлены задачи достижения сверхприбыли в сжатые сроки. Средства не вкладываются в не имеющие полного экономического обоснования проекты. Отвергаются и низкодоходные инвестиционные варианты.

- Политика агрессии подразумевает резкий рост дохода в максимально сжатые сроки. Прогнозные ожидания предприятием здесь сразу устанавливаются на самом высоком уровне прибыльности с минимальным учётом вероятных рисков. Положение дел на рынке может здесь оцениваться только в качестве вспомогательной, дополнительной информации, наличии идей. Вкладчик избегает участия в долгосрочных инвестиционных проектах, приобретения ценных бумаг с низкими дивидендами, облигаций с долгим сроком погашения.

Выбор той или иной политики стратегии для предприятия определяется такими факторами, как корпоративные принципы компании, финансовые возможности участников проекта. Теоретически, альтернатива зависит и от имеющихся на подготовительном этапе социальных и имиджевых условий.

Выбор направления

Направления инвестполитики определяются исходя из возможностей, которые предоставляют внутренние и внешние резервы. Логично, например, расширить сферу деятельности, которая уже даёт результат. Выходить же на новый рынок целесообразно, когда есть уверенность в отсутствии на нем должного предложения конкретной услуги или товара.

Можно рассмотреть такие инвестиционные методы и направления:

- Концентрация. Это узкоспециализированная инвестиционная политика, при которой предприятию следует сосредоточиться на продвижении одного товара. Тут необходима уверенность в недееспособности прямых конкурентов, снижении объёмов их работы или сворачивании выпуска, а также в наличии постоянного спроса.

- Развитие. Выход на рынок с модификациями уже зарекомендовавшего себя товара. Здесь нужны надёжный доступ к политике системе сбыта предприятия, возможности для увеличения трудовых ресурсов, свободные производственные мощности.

- Наружный рост. Это приобретение компании-конкурента или слияние с ней, создание многопрофильного холдинга, расширение сети и географии присутствия.

- Вертикальная инвестиционная интеграция. Политика покупки активов, которые производят необходимое для производства предприятия сырье либо реализуют продукцию фирмы. Так создаётся замкнутый цикл производства, строится самостоятельная цепочка к конечному потребителю.

- Сдвиг. Все свободные и освобождающиеся мощности перенаправляются в новую инвестиционную область применения.

- Изъятие. Политика продажи части бизнеса предприятия с последующим вложением вырученных средств в новый проект.

- Ликвидация. Продажа бизнеса блоком или отдельными частями на пике прибыльности при прогнозе снижения оборотов.

- Финансовые вложения. При наличии свободных средств они вкладываются в ценные бумаги высокой ликвидности.

Несколько инвестиционных направлений могут взаимно дополнять друг друга в разном сочетании. Такая политика позволяет предприятию повысить надёжность единого портфеля.

Построение программы

В конкурентных условиях продуманный план становится важнейшей составляющей успеха. Он определяет возможности, выбор, объёмы, методы реализации ключевых изменений в организации бизнеса, обновления производства, расширения его географии. Есть несколько этапов формирования инвестиционной политики предприятия.

Работа над созданием конкретной программы подразумевает такие обязательные пункты:

- Анализ альтернативных проектов.

- Исследование рынка, потребительского спроса, покупательских способностей.

- Определение инвестиционного рынка сбыта, а также возможной политики поставок для предприятия сырья.

- Технологическое, финансовое, маркетинговое прогнозирование.

- Сравнение производственных и иных затрат с вероятной ценой конечной продукции, услуг.

- Бухгалтерский, экономический анализ итогов деятельности за предыдущие годы.

- Выявление внутренних инвестиционных резервов.

- Определение и просчёт обоснованности приобретения предприятием стройматериалов, оборудования.

- Оценка логистических возможностей.

- Калькуляция эффективности.

- Анализ налоговой и страховой политики, изменений в законодательстве.

- Анализ необходимости изменения форм и методов управления.

- Определение путей достижения долгосрочных целей с учётом возможных рисков и методов их минимизации, а также и гарантий для инвестора.

- Поиск и оценка предлагаемых для инвесторов государственных программ, с политикой наибольшего благоприятствования.

- Оценка размера необходимых для предприятия вложений средств в наиболее перспективные направления работы, возможностей привлечения кредитных ресурсов, использования лизинга.

- Определение сроков реализации программы вплоть до установления даты предполагаемой окупаемости.

- Подготовка инвестиционной документации с учётом соответствия законодательству.

Очерёдность выполнения пунктов программы может меняться. На конечном этапе формирования плана необходимо прийти к оптимальному сочетанию различных ресурсов, источников финансирования, обоснованных направлений. Политика успеха принятого предприятием комплекса мероприятий должен привести к построению надёжной материальной основы компании, заложить основу на будущее.

Достижение конечной цели инвестиционной политики фирмы часто немыслимо без программы повышения имиджа компании и самого проекта. Особенно важно это в случае выбора агрессивных методов продвижения. Задача здесь заключается в формировании такого образа, который подчёркивает успешность и стабильность объекта.

А вы для своего бизнеса разрабатывали политику принципов?

Комментарии

Для отправки комментария вам необходимо авторизоваться.

На данный момент комментариев еще нет

Лучшие статьи в блоге

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части.

Онлайн-займы, по отзывам, становятся очень популярными среди населения.

Фондовый рынок России — важный элемент мировой финансовой структуры рынка, где главным объектом сделок выступают ценные эмиссионные бумаги.

Фигура Флаг в трейдинге: что это, Бычий и Медвежий флаг, как торговать и снизить риски Фигура Флаг является ключевым понятием в теханализе финансовых рынков.

Инвестирование — это вложение свободных финресурсов с намерением приобретения стабильной выгоды в перспективе.

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы.

Другие статьи

Автор обучающих материалов

Профессиональный трейдер и автор обучающих материалов, начала свой путь в мире финансов после окончания экономического факультета ведущего российского университета. Её интерес к финансовым рынкам быстро привёл её к карьере в трейдинге, где она выделилась благодаря своему стратегическому подходу и глубокому пониманию рыночных тенденций.