Расчет годовой доходности инвестиций по формулам

Чтобы оценить эффективность фининвестиций, нужно иметь представление, какую прибыль они смогут дать. Если таких финвложений много, тогда необходимо правильно как рассчитать доходность, так и сравнить полученные данные. Только в этом случае можно будет узнать, какой бизнес-план является более выгодным. Ответственный подход к решению столь ответственной задачи поможет рассчитать предполагаемую доходность портфеля с различными денежными инвестициями.

Как рассчитать доходность: краткое описание

В процессе работы каждый инвестор сталкивается с необходимостью правильно рассчитать прибыль капиталовложения. Основная цель вкладчика — получить доход, предотвратив развитие негативных последствий. Эксперты, чтобы рассчитать прибыльность, сравнивают акции, ПИФы, депозиты, облигации, недвижимость и другие финансовые инструменты. Итоговый показатель особенно важен для любого трейдера, инвестора и управляющего.

Различные банки, финансовые организации и брокеры в процессе рекламирования своих услуг любят привлекать платёжеспособных клиентов высокими процентными ставками. Рассчитать доходность, значит получить основной показатель, благодаря которому даже начинающий специалист сможет оценить эффективность вложения своих средств. Полученные данные можно сравнить с альтернативными инвестиционными проектами.

Рассчитать доходность в процентах не так уж и сложно, если следовать всем рекомендациям. Итоговый параметр всегда выступает как степень увеличения/уменьшения инвестируемой суммы за определённый временной промежуток. В отличие от дохода, выражаемого в номинальных значениях, рассчитать доходность можно исключительно в процентах. В зависимости от поставленных целей, итоговые данные могут относиться к следующим двум категориям:

- Увеличение средней цены приобретённых фондовых активов, когда цена сбыта выше закупа.

- Доход в процентах. Эта категория всегда указывает на % по депозитам, дивиденды по фондовым ресурсам, облигационные купоны.

В работе эксперта высоко ценится каждый нюанс. Если рассчитать подробно фондовые активы и недвижимость, тогда можно заметить, что эти категории имеют потенциал сразу 2х источников дохода. Рассчитать средний показатель доходности необходимо в том случае, если нужно оценить доходность как положительную, так и отрицательную от вложений. Тогда определится КПД инвестирования сбережений.

Ключевые отличия

Прежде чем приступить к изучению всех разновидностей, как рассчитать доходность при факторах воздействия на этот показатель, нужно разобраться с тем, что между понятиями «доход» и «доходность» присутствуют серьёзные различия. Начинающие финансисты и трейдеры часто путают эти два понятия, из-за чего в составленном отчёте присутствуют грубые ошибки.

Доходность — такой параметр, что отображает изменение стоимости финактивов относительно первоначальной цены за определённый временной промежуток. Измеряется исключительно в %. В качестве примера можно рассчитать такую ситуацию: трейдер купил за 200 руб. бумагу предприятия, а спустя 5 дней продал её уже за 300 рублей. Итоговая доходность вложений в сутки 10%. Такой принцип ведения дел очень эффективен.

Рассчитать точный параметр можно в том случае, если представить стоимость актива как 100%. Акция была продана за триста рублей, а это 200% от первоначальной стоимости. Благодаря этому можно рассчитать следующую формулу: 300 — 200 стартовой стоимости, получается 50% доходности за 5 суток. Эти данные нужно разделить на 5, а в итоге получается средняя доходность в размере 10% в сутки.

Влияние интенсивности движения средств

При длительном инвестировании вкладчик должен знать, как рассчитать годовую доходность. Конечно, поэтапно складывать все данные очень трудно, из-за чего можно допустить ошибку. Лучше всего прибегнуть к проверенному варианту — рассчитать стоимость портфеля в начале и конце годового периода. Так даже новичку удастся узнать прибыль. Пусть, на первичном этапе человек владел объёмом 200 тыс. руб. Под воздействием выгодных инвестиций спустя год стоимость активов увеличилась до 240 тысяч. А это значит, что доходность составит 40 тыс. руб. или годовых 20%.

Этот вариант как рассчитать прибыльность имеет недостаток, существенно искажающий цифры, из-за чего такие данные не принимаются во внимание профессионалами. За взятый временной промежуток эксперты рекомендуют учесть потенциальные передвижения финансов внутри портфеля либо между счетами:

- Поступление прибыли из внешних источников. Это может быть доходность от купонов или дивидендов.

- Вывод/ввод денег.

Если рассматривать приведённый пример и дальше, то пусть за 30 дней до завершения года вкладчик добавит ещё 40 тыс. руб. Такой подход обязательно повлияет и на конечную доходность. В цифрах будет отображаться прирост 40 тыс. руб. (20% годовых). Фактической доходности не будет. Иначе рассчитать такую ситуацию можно в том случае, если через 1 месяц человек не ввёл в портфель, а снял 40 тыс. руб. Из-за этого он весь год будет оперировать величиной, на 20% меньше стартовой. Но итоговая прибыль всё равно будет находиться в пределах 40 тыс. руб.

Особые сложности могут возникнуть из-за того, что за год были получены купонные или же дивидендные выплаты. Счёт периодически пополнялся и снова уменьшался. В такой ситуации можно использовать универсальную формулу расчёта доходности, которая позволяет рассчитать проценты в зависимости от суммы и даты движения финансового потока. Но есть и минус — такой вариант процедуры требует от специалиста особых навыков.

Расчёт эффективной доходности

Этот параметр обладает множеством нюансов, так как его используют для сравнивания абсолютно несопоставимых стилей фининвестирования, обременённых сложными условиями. Эксперты утверждают, что эффективную доходность в % можно рассчитать не только для учёта валовой цифры, но ещё и для всех минусов, а также дополнительных финансовых поступлений от вклада.

Существует три наиболее распространённые разновидности депозита:

- Ставка/год находится в пределах 10.4%, но все начисленные % выплачиваются в конце периода.

- Эксперты предлагают 10%, но уже с капитализацией % каждый месяц. Огромное преимущество состоит в том, что определённая сумма будет начисляться на счёт ежемесячно.

- Теперь действует ставка, повышенная в размере 11%. Капитализация не предусмотрена, но вкладчику нужно будет открыть свою золотую VIP карту. За обслуживание этого финансового продукта нужно в год заплатить 1%, который рассчитывается списывается ежемесячно.

Конечно, неопытному человеку навскидку просто невозможно рассчитать по этой формуле годовую доходность. Эксперты рекомендуют составлять специальные расчётные таблицы, благодаря которым сложно допустить ошибку. Если рассматривать три описанных выше депозита, то после всех манипуляций можно определить, что именно третий способ в 11% самый выгодный.

На основании этого примера можно сделать вывод — распространённое явление, именуемое капитализацией, весьма влияет на доходность. Такие % часто называют сложными. Всего за 1 год капитализация может дать финансовую прибавку в размере 0.5%. На более длительных условиях этот удивительный эффект масштабируется многократно.

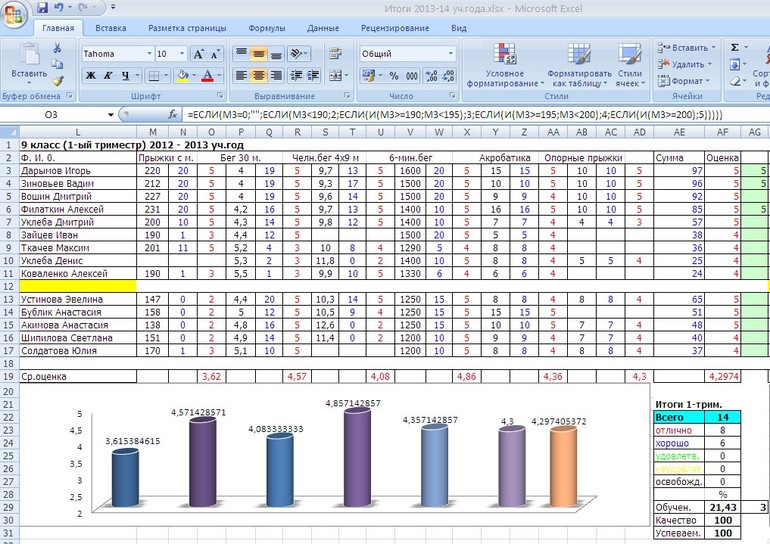

Использование Excel

Если специалист разбирается в принципе работы таблиц Excel, то он может гораздо быстрее рассчитать проценты. При этом нужно знать точные суммы и даты движения денег. К заполнению таблицы следует подойти с максимальной ответственностью, так как ошибки в этой отрасли просто недопустимы. Для отображения движения средств нужно использовать две колонки:

- Рассчитать ∑ выходящих и входящих потоков.

- Даты операций.

Все приходы должны иметь знак «+». Если же нужно указать различные расходы, то используется знак «-». Конечная сумма получится положительной.

Когда все данные внесены в таблицу, пользователь должен воспользоваться функцией ЧМСТВНДОХ. В поля «Даты» и «Значимые» должны быть внесены достоверные данные. При помощи правой кнопки мыши можно выделить необходимый диапазон. Сама формула доходности ещё умножается на 100. Это делается для того, чтобы итоговые данные были приведены к более привычному виду. Если же этого не сделать, то результаты, которые удалось рассчитать, будут отображены не в процентах, а в долях от единицы.

Воздействие различных факторов

На итоговую доходность влияют различные параметры, которые могут быть как внутренними, так извне. Последние показатели представлены некой ∑ различных моментов, на которые просто невозможно повлиять. А вот внутренние параметры связаны с самой фирмой.

Внешние параметры:

- Цены на загранматериалы и сырьё.

- Общая политситуация в конкретном государстве и мире.

- Показатель инфляции.

- Уровень экономразвития, с позиции рыночных отношений.

- Реальная демография.

- Климатические условия.

- Платёжеспособность основного процента начисления.

Стоит отметить, что внешние факторы больше всего влияют на формирование цен, стоимость материалов, а также объём продаж товаров.

Совершенно иная ситуация наблюдается с внутренними факторами:

- Изменение цен на продукты.

- Смена темпов производства.

- Разные способы транспортировки товаров.

- Внесение поправок в логистику.

- Колебания себестоимости.

Все вышеперечисленные факторы в той или иной степени влияют на итоговую прибыль компании. А это значит, что рассчитать размер доходности можно вариативно.

Показатели портфеля в динамике

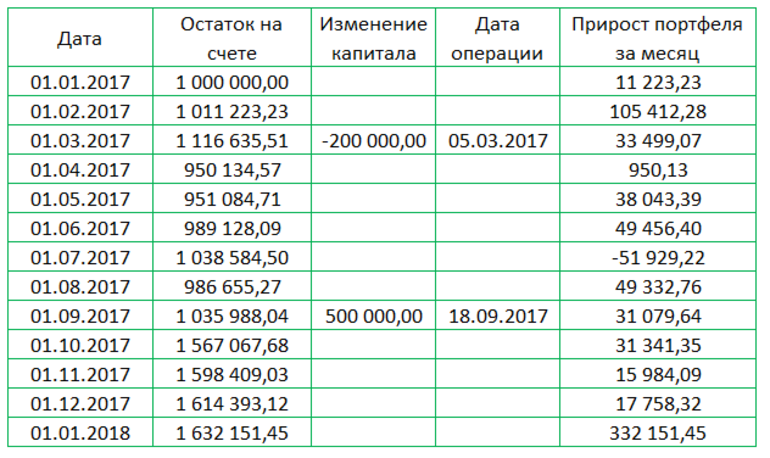

Практически у всех начинающих вкладчиков возникают сложности с тем, как можно корректно рассчитать доходность инвестпортфеля. Чтобы разобраться в этом деле, нужно представить, что ещё в начале года размер этого финансового инструмента составлял 1 млн руб. Инструмент обязательно содержит активы, которые ежемесячно дают определённый %. Но сам инвестор делает изменения — совершает изъятия либо увеличивает сумму.

Чтобы рассчитать доходность портфеля, нужно составить таблицу, где будет чётко отображена вся динамика ситуации. Если специалист решил вычислить доходность по стандартной схеме, нужно разделить ∑ дохода за отведённый срок (332151 р.) на первоначальный капитал (1 млн р.). В итоге получится некорректный результат, который не может использоваться для объяснения финансовой ситуации. Чтобы рассчитать правильные данные, необходимо найти среднюю цифру инвестированного финкапитала.

Рассчитать эту задачу можно так: нужно определить дни между каждым изменением финкапитала. С 1 января и по 5 марта 2017 года первоначальный капитал составлял 1 млн рублей. Промежуточный период длился 63 дня. После чего с 5 марта и по 18 сентября ∑находилась в пределах 800 тысяч рублей. Вкладчик 197 дней никак не влиял на свою инвестицию. Последний период длился с 18 сентября по 1 января 2018 года, размер финкапитала составлял 1300000 рублей. Третий временной промежуток получился 105 дней.

Рассчитать среднюю величину финкапитала можно по стандартной формуле (1000000*63)+(800000*197)+(1300000*105)/365= 978356. В результате специалисту удастся определить, что доходность по портфелю получится 33.9%.

Если же инвестор обращается к ДУ, тогда ему обязательно нужно узнать, по какому принципу можно рассчитать предполагаемую доходность. Когда специалист использует непроверенные алгоритмы, такие формулы могут считаться некорректными. Необходимо максимально ответственно относиться к расчёту прибыльности вкладов, так как полученный показатель важен в универсальном анализе эффективности капиталовложения. Если в формуле окажется ошибка, то получится неверное о результативности вложения личных средств.

А какие способы расчета доходности используете вы?

Комментарии

Для отправки комментария вам необходимо авторизоваться.

На данный момент комментариев еще нет

Лучшие статьи в блоге

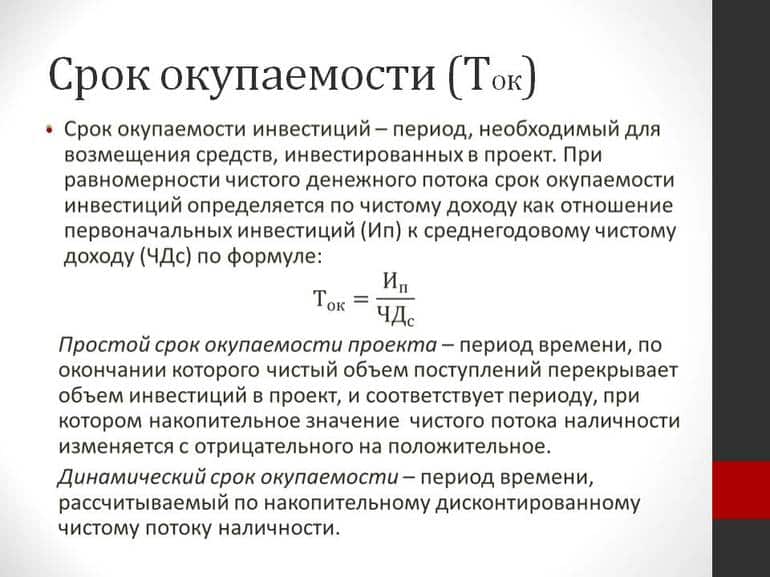

Инвестиционный проект – многостраничный документ, в состав которого входит описательная и расчётная части.

Онлайн-займы, по отзывам, становятся очень популярными среди населения.

Фондовый рынок России — важный элемент мировой финансовой структуры рынка, где главным объектом сделок выступают ценные эмиссионные бумаги.

Фигура Флаг в трейдинге: что это, Бычий и Медвежий флаг, как торговать и снизить риски Фигура Флаг является ключевым понятием в теханализе финансовых рынков.

Инвестирование — это вложение свободных финресурсов с намерением приобретения стабильной выгоды в перспективе.

Прежде чем осуществить вложения денег в какой-либо проект, обязательно просчитывают срок окупаемости, то есть когда произойдёт возврат потраченной суммы.

Автор обучающих материалов

Профессиональный трейдер и автор обучающих материалов, начала свой путь в мире финансов после окончания экономического факультета ведущего российского университета. Её интерес к финансовым рынкам быстро привёл её к карьере в трейдинге, где она выделилась благодаря своему стратегическому подходу и глубокому пониманию рыночных тенденций.